Beleghafter Zahlungsverkehr – das umfasst alle Bewegungen auf einem Bankkonto, für die es eine Bestätigung auf Papier gibt.

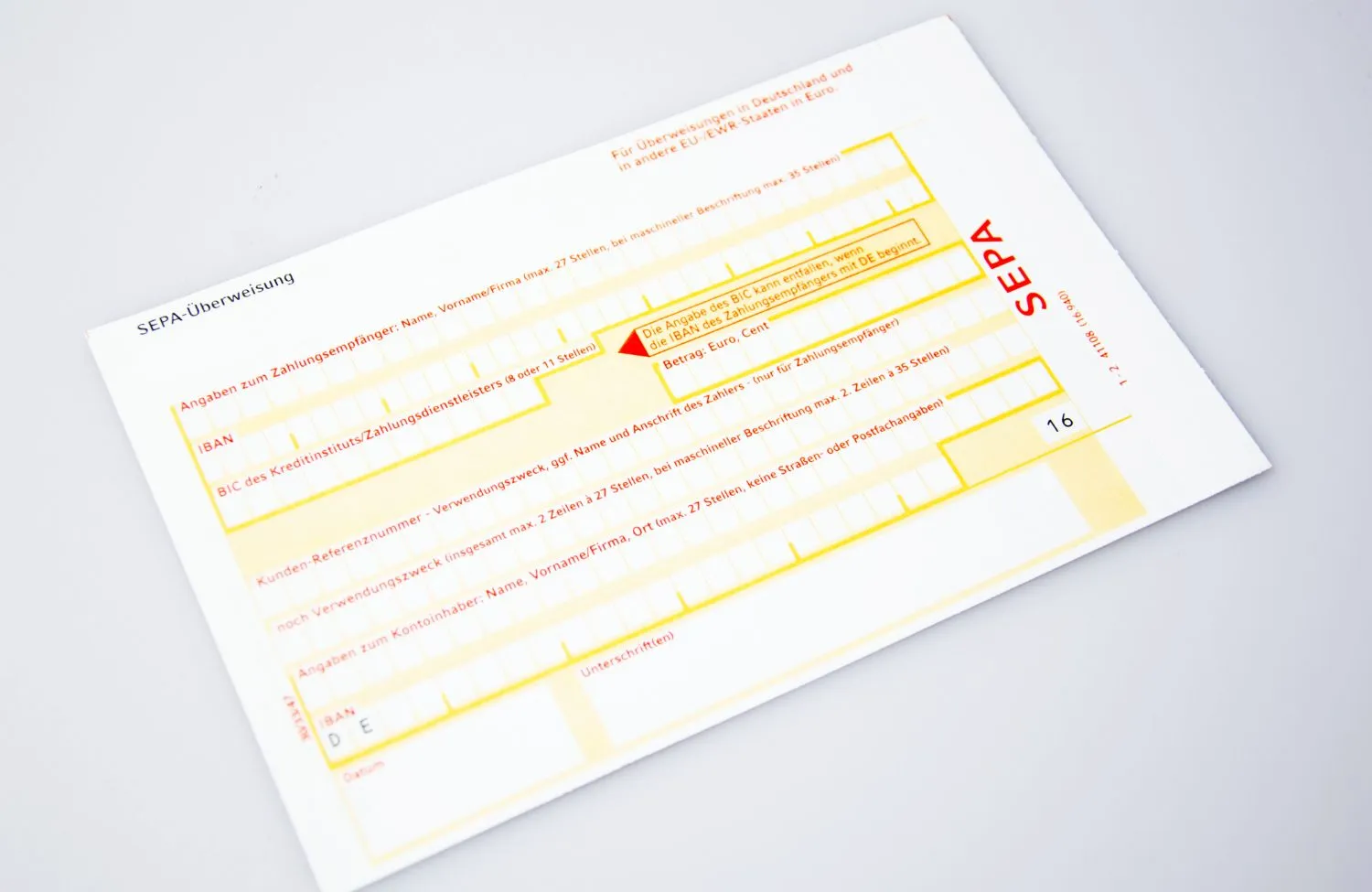

Dabei ist es nicht relevant, ob es sich um das einmalige Ausfüllen von einem Überweisungsvordruck handelt oder um beleghafte Zahlungsaufträge, die dauerhaft vom Konto abgehen. Die Summen bei der einzelnen Transaktion sind nicht wichtig.

Ein beleghafter Zahlungsverkehr kann als Gutschrift oder als Lastschrift stattfinden. Bei einer Gutschrift erhält der Kontoinhaber Geld auf seinem Girokonto, zum Beispiel in Form einer Gehaltszahlung oder einer Rückerstattung.

Bei einer Lastschrift wird Geld vom Konto des Bankkunden abgebucht, etwa für die Miete oder eine Ratenzahlung. Oder auch, wenn die monatliche Abrechnung für die Kreditkarte kommt.

Die Buchungszeiten betragen in der Regel zwei Bankarbeitstage. Findet eine nachweisbare Buchung außerhalb der Eurozone statt, kann es entsprechend länger dauern bis der Posten auf der Bankverbindung des Kontoinhabers eingeht.

Grundsätzlich wird eine beleghafte Überweisung immer dann vom Bankkonto abgehen, wenn die Deckung der entsprechenden Summe gewährleistet ist.

Das erläutern wir an diesen Beispielen: